近年,香港税务局的审查力度日益加强,查税已成为维护财政秩序的关键机制。每一笔申报、每一笔交易,都可能成为香港税局查税的焦点。为确保企业能顺利完成报税程序,同时降低遭受税务调查的可能性,本文将为公司持有人及管理层提供实用的税务申报指导协。

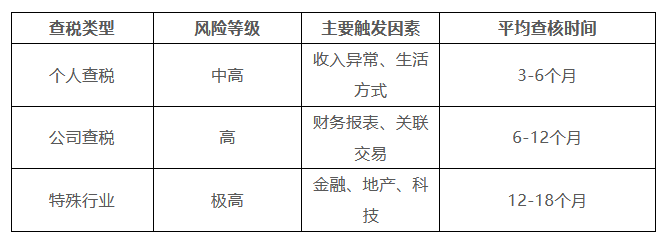

查税风险表

税务查核的法律依据

香港的税务查核主要依据《税务条例》(第112章)进行。该条例赋予税务局权力,确保纳税人遵守税务规定,并正确申报应缴税款。

根据《税务条例》第51条,税务局有权要求纳税人提供必要的资料和文件,以核实其税务申报的准确性。此外,第51C条规定,从事业务的纳税人必须保存足够的业务记录,至少保存7年,以备查阅。

税务局也会参考《税务条例释义及执行指引》,如第21号指引,该指引阐述了利润来源地的界定原则,协助税务局在查核过程中确定利润的来源地。

查税的触发机制

香港税务局的查税行动并非随机,通常基于以下几个因素:

例行审计:税务局会定期抽查纳税人,以确保税务申报的准确性。即使申报一直正确无误,仍然可能被选中。

异常申报:一些异常的申报数据会触发税务局的审查机制。例如,收入或支出突然大幅变动,与往年数据或行业平均水平存在显著差异,都可能引起税务局的注意。

第三方信息披露:税务局可能从银行、雇主、商业伙伴或其他政府部门获得信息。如果这些信息与您的申报资料不符,将会启动查税程序。

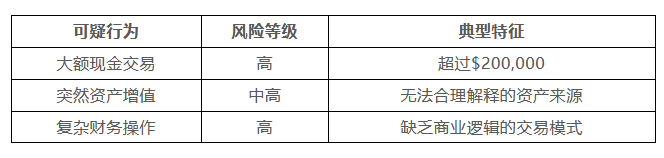

高风险行业或交易:某些行业或交易类型由于其固有的风险性,更容易成为税务局重点审查的对象。例如,涉及大量现金交易的行业,或与境外公司进行复杂交易的企业。

此外,税务局的「先评后核系统」自动化了甄别报税表的程序,有助于识别逃税和避税的潜在风险,并提供有效方法量度纳税人遵守税务规定的程度。

个人查税

个人查税常见触发点:

收入与生活水平不符

申报收入与第三方资料不一致

重大财产交易未申报

可疑财务行为特征

公司查税

公司查税的高风险信号:

连续多年亏损

毛利率异常波动

关联交易不透明

行业监控重点

不同行业税局查税关注点:

金融服务:交易记录详细程度

零售行业:现金流管理

科技企业:研发开支真实性

地产行业:资本增值申报准确性